您的位置: 首页 > 减速机产品 > ZLY硬齿面减速机

机器人专题:减速机专题(三)纳博特斯克行稳致远进而有为(附下载)

原标题:机器人专题:减速机专题(三),纳博特斯克,行稳致远,进而有为(附下载)

今天分享的是机器人系列深度研究报告:《机器人专题:减速机专题(三),纳博特斯克,行稳致远,进而有为》。

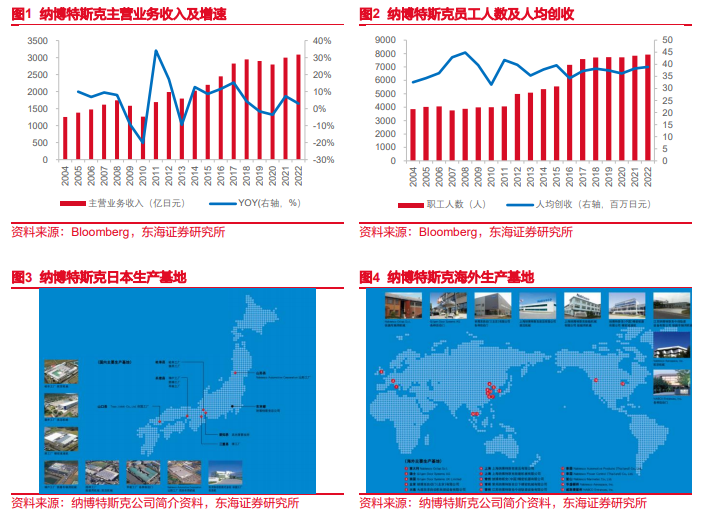

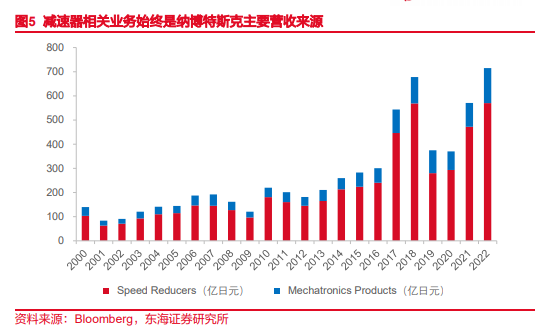

纳博特斯克成立于 2003年,由纳博克与帝人制机合并而成,总部在日本东京,业务涵盖运输设备、精密零部件、辅助设备等,下游市场覆盖铁路、船舶、航空设备、商用车等众多领域。2022 年纳博特斯克实现营业收入 3086.91 亿日元,拥有 64 家子公司以及关联公司,员工总数达 7928 人,生产基地遍布日本、中国、美国、泰国、意大利、瑞士等地。

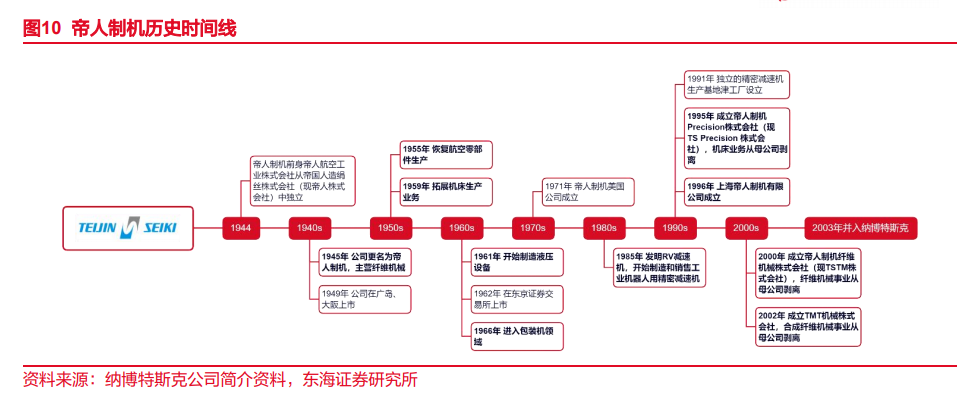

世界精密减速器龙头,首创 RV 减速器。早在 1985 年,纳博特斯克前身帝人制机在油 压挖掘机移动马达基础上进行高精度、低震动改造,发明了 RV 减速器,并逐渐成长为世界 领先的精密减速器制造商。其以 RV 技术为核心的精密减速器产品在结构紧密相连、重量轻的基 础上,可以同时保持高精度与刚性,在转矩、回程间隙、耐过载等参数上处于行业领先,被普遍的应用在工业机器人、工业母机、半导体、乘用车等领域,在中大型工业机器人减速器市占率达 60%,位居世界第一。

业务范围广泛,绑定行业龙头。据纳博特斯克2022年年报,公司业务分为组件解决方案、运输解决方案、无障碍事业、制造解决方案四大板块。组件解决方案集群核心产品有精密减速器、液压机械设备等,实现盈利收入 1406.29 亿日元,营收占比 45.56%,ABB、发那科等国际机器人四大家族、世界工程机械龙头小松、三一、徐工等均为公司客户。运输解决方案集群实现盈利收入 709.50 亿日元,营收占比 22.98%,是波音、三菱重工、川崎重工、中国高铁项目等重要供应商,产品覆盖铁路、船舶、飞机、商用车等应用场景。无障碍事业集群实现盈利收入 785.61 亿日元,营收占比 25.45%,业务以自动门、站台门为主。制造解决方案集群主要为食品企业等提供自动填充包装机设备,实现盈利收入 185.51 亿日元,营收占比 6.01%。

零部件解决方案事业群地位稳步提高。近年来纳博特斯克进一步强调制动技术为核心, 在机电一体化、运动控制方向持续加大投入,由部件销售型向解决方案提供型转化。2016 年 公司对业务部门做调整,组件解决方案部门被认为是公司四大业务中唯一产销量对盈利能力业务有重大影响的事业群,营收占比由 2016 年成立时的 33.67%,提升至 2022 年的 45.56%,成为第一大营收来源。部门研发投入与订单占比稳步提升,2022 年分别达 27.3% 与 44.5%,较 2017 年分别提升 8.09pct 与 4.40pct。

持续加码精密减速器业务,加速扩张产能。随工业机器人等自动化设备的加快速度进行发展, 以 RV 减速器为核心产品的精密减速器慢慢的变成为纳博特斯克核心产品,至 2020 年 RV 减速 器累计生产超 900 万台,营业收入由 2006 年的 342.42 亿日元,提升至 2022 年的 896.76 亿日元。为满足市场需求,纳博特斯克进行多次扩产,至 2022 年减速器总产能达 106 万台/年。目前日本津工厂与中国常州工厂均处于产能饱和状态,产能利用率分别为 110%与 100%。 为了打破产能瓶颈,2022 年纳博特斯克投资 470 亿日元建设日本滨松工厂,一期工程已经 于 2023 年竣工,投产后新增产能 40 万台/年。至 2030 年滨松工厂产能计划提升至 120 万 台/年,总产能有望达到 234 万台/年,进一步巩固产能优势。

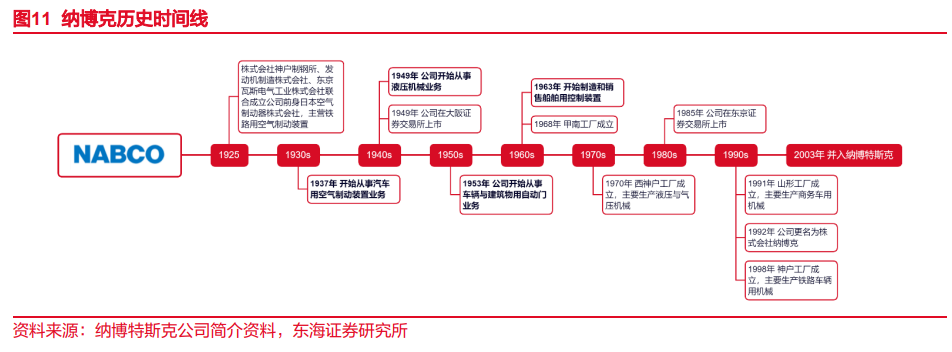

以 2003 年纳博克与帝人制机合并为节点,纳博特斯克历史可大致分为两个阶段。合并前纳博克与帝人制机抓住日本制造业尤其是汽车行业崛起的机遇,分别在流体及空气压缩控制领域与切削及组装加工领域进行业务拓展。合并之后,纳博特斯克顺应日本制造业产品出海期,战略侧重海外扩张与产能建设,在两家公司原有业务的基础上不断巩固行业优势地位。

1925 年纳博克前身日本空气制动器株式会社成立,至合并前可大致分为业务拓展期与产能扩张期两大发展阶段。公司早期主营铁路车辆用空气制动装置,之后陆续将制动产品运用到汽车、船舶等交运领域,同时分别在 1949 年与 1953 年开设液压设备及自动门业务。至1963 年船舶制动装置投产,纳博克液压设备、传动设备、自动门三大业务板块正式形成。1964 年明石工厂完工标志着纳博克进入产能扩张期,此后横须贺工厂、港南工厂、西神工厂等生产基地陆续投产。与此同时纳博克积极地推进全球化战略,在美国、德国等成立分公司,将业务拓展至全球。至 2004 年合并之前,三大核心业务出货量与市占率均跻身行业龙头行列。

1944 年帝人制机从帝国人造绢丝株式会社(现帝人株式会社)中独立,成立初期以多种类机械设备制造业务为主,20 世纪末开始侧重精密零部件生产,经历了多元化发展与战略聚焦两大阶段。公司以纤维机械业务起家,1955 年重新开始制造和销售航空器零部件,1959 年进入机床市场,1961 年开拓液压用机械业务,1966 年成立东洋自动机株式会社从事制造、销售包装机业务。1985 年帝人制机创新性地开发出 RV 减速器,开始布局工业机器人相关业务。随着自动化市场扩容,精密零部件需求慢慢地扩大,20 世纪末公司开始向以RV 减速器为核心产品的精密零部件生产商转型,分别在 1995 年与 2000 年剥离机床业务与纤维机械业务,并慢慢的变成为世界最大的 RV 减速器生产厂商。

2002 年纳博克与帝人制机合作开展液压机械业务,2003 年基于业务协同与产业优势最大化的考虑,二者正式合并成为纳博特斯克。成立之后,纳博特斯克加速全球业务布局进度,一方面在日本及海外成立总计 64 家子公司以及关联公司,将销售业务拓展到亚太、欧洲与北美三大市场。另一方面完善海外产能布局,构筑“地产地消”的生产体制,陆续在欧洲及亚太成立液压机械、自动门、船舶机械、铁路机械、精密减速器等产品生产基地。同时通过并购瑞士自动门及站台用安全门制造商 Gilgen Door Systems AG 与德国汽车执行器制造商OVALO GmbH,进一步巩固技术优势,扩张欧洲地区产能。产品方面,纳博特斯克充分发 挥合并带来的技术协同与客户优势,不停地改进革新产品。RV 减速器产品迭代提速,在航空精密制动领域实现突破,并将业务拓展到风电等新能源市场。

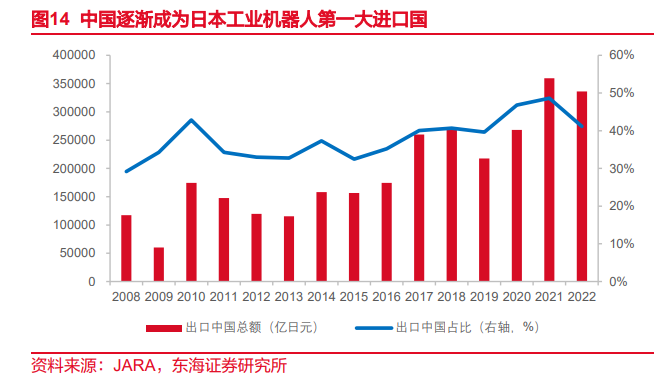

内需下滑,伴随日本机器人产业链出海。日本工业机器人大规模出海始于上世纪 90 年代,泡沫经济瓦解,日本制造业进入萧条期,工业机器人被迫转向海外,探索新增长曲线。日本工业机器人产业在产能、技术等方面较为成熟,很快占据了全球竞争优势地位,一批机器人产业链企业通过联营、开设分公司等方式加速全球化布局,建立了较好的全球品牌形象,作为工业机器人关节的核心零部件,1993 年帝人制机在德国杜塞尔多夫成立销售中心,正式将 RV 减速器系列新产品推广到欧洲。

中国市场崛起,海外布局产能。日本制造业出海早期,新兴市场工业产业仍处于发展阶段,对于工业机器人等自动化设备需求水平较低,日本工业机器人产品出海侧重欧美等成熟 市场。随着工业化水平的逐步的提升,中国慢慢的变成为日本工业机器人出口主要市场。纳博特斯 克也顺势而为加大中国市场推广力度,陆续开设销售中心、生产基地。2010 年纳博特斯克 (上海)传动设备商贸有限公司(现上海纳博特斯克传动设备有限公司)成立。2016 年纳 博特斯克在中国常州开设了唯一一家海外减速器工厂,精密减速器产能达 25 万台/年,可以 较好的满足中国及东南亚地区日渐增长的市场需求。

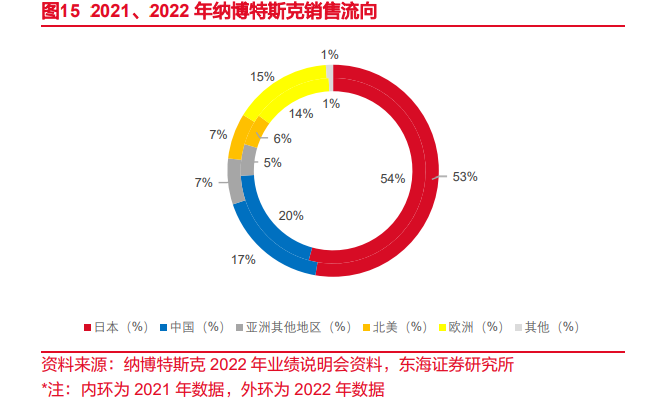

海外营收占比持续提升,重心向亚洲倾斜。2022 年公司实现海外营收 1460 亿日元,同 比增长 6.41%。海外营收占比 47.3%,较 2021 年提升 1.5pct,公司海外市场持续收获增量。 亚洲已经超越了北美和欧洲成为第一大海外营收来源,其中中国市场作为除日本本土以外的 第一大市场,营收贡献近 20%。在日本本土市场需求量开始上涨乏力的情况下,北美、欧洲及亚洲 别的地方分别贡献 50 亿、43 亿、50 亿日元营收增量,助力公司疫情后业绩持续修复。据公司中期经营计划,未来将采取更多措施开拓以印度和东南亚为代表的亚洲市场,由当前的 日本为主的经营模式向全球价值网络转型。

融合两类减速器,双级传动适配工业机器人需求。1980年,纳博特斯克前身之一的帝人制机创新性地将行星齿轮减速器与摆线针轮减速器减速机构进行融合,开发出具备二级减速机构的精密 RV 减速器,并于 1986 年实现批量投产,目前慢慢的变成了工业机器人中应用最一泛的精密减速器。RV 减速器拥有正齿轮(第一级)和针齿轮(第二级)的二级减速机构。摆线针轮的一级减速机构提高了啮合齿轮数,确保了装置的精度和耐久性。滚动接触机构的二级减速部能够更好的降低摩擦力,缩小齿隙和空程,在不影响性能的前提下缩小了产品尺寸,降低了能耗。

性能优异,市场规模广阔。RV 减速器在疲劳强度、刚度和常规使用的寿命上具备明显优势, 从而能够广泛地运用在工业机器人各个关节。与谐波减速器相比,RV 减速器在速比范围、 额定输出转矩、扭转刚性、传动效率等方面占据优势,单台价值量可达 5000-8000 元/台。 除工业机器人外,纳博特斯克 RV 系列减速器在五轴数字控制机床、焊接变位机、AGV 等下游已 经实现批量出货。据中商产业研究院数据,2021 年我国 RV 减速器市场规模达 42.9 亿元, 至 2025 年有望突破 60 亿元。

多重机械结构,技术壁垒高。RV 减速器拥有二级减速机构、摆线针轮机构、滚动接触机构、主轴承内置机构、双支撑机构等众多机械结构,设计结构较为复杂,对于产品设计加工工艺等要求比较高。以第二级针齿轮减速结构为例,针齿和针齿壳间因滑动摩擦需要反复精确定位,材料衰减程度、装配工业、加工精度等都会直接影响到 RV 减速器的常规使用的寿命有关技术研究及生产经验总结需要长期总结,构成了较高的竞争壁垒。纳博特斯克凭借近 40年的积累,在生产、加工、装配等方面具备明显优势,据中商产业研究院统计,纳博特斯克在中国工业机器人减速器市占率达 52%。

基于 RV 技术构建精密减速器产品矩阵。纳博特斯克精密减速器产品普遍的应用公司开发 的 RV 减速器技术,大致上可以分为执行器、齿轮箱、组件品三大类产品。执行器产品为伺服电机 与 RV 减速器的产品组合,包括中实型 AF-N、中空型 AF-C。齿轮箱为封入油脂的 RV 减速 器产品,可与各主要品牌伺服电机自由组合,有直接、直交、传动 3 种连接方式。针对天线、 分度台、机床、焊接等应用场景,分别推出 RDS-C/E、RDR-C/E、RDP-C/E、GH-S/P、RS、 RH-C/N/Foot-Type、RA-A/C、RS/RT 等不一样减速器。组件品为 RV 减速器本体,包括 RV-N/E、RV-C/CA、RF-P、RV-Original 等系列,普遍的应用在多关节机器人、SCARA 机器 人、delta 机器人、直角坐标机器人等多种类型机器人。此外,纳博特斯克在变位机单元、 AGV 驱动单元以及润滑脂等也有相应的产品布局。

“传动技术”为核心,多元化业务行稳致远。纳博特斯克始终注重业务格局的平衡,不过度依赖单一业务或产品。与一般制造业企业以产品为核心不同的是,纳博特斯克强调围绕自身传动技术优势布局。作为世界领先的精密减速器制造商,纳博特斯克直接相关业务占比仅为 29.05%,远低于谐波减速器龙头哈默纳科的 79.69%。除工程机械、交通运输等工业场景以外,纳博特斯克在日常生活及福利领域等民生场景也从始至终保持投入,在自动门、假肢、包装设备等下游占据优势地位。多元化的业务布局使业务更具韧性,新冠疫情期间纳博特斯克运输解决方案业务受到冲击,公司凭借工业机器人、自动门及 C 端福利领域业务的稳健表现平稳度过行业底部。

海量/完整电子版/报告下载方式:公众号《人工智能学派》返回搜狐,查看更加多

下一篇:

2023年中国减速器未来市场发展的潜力及投资研究报告

上一篇:

选用可变链条传动Inmotive推出电动车两挡减速器